Actualmente hay tres proyectos de ley en el Congreso que buscan suspender o eliminar el tope a las tasas de interés para créditos, aprobado en el 2020. La Ley 31143, “Ley que protege de la usura a los consumidores de los servicios financieros” buscaba, como su nombre lo indica, proteger a los usuarios del sistema financiero otorgando al BCR la facultad de establecer semestralmente una tasa de interés máxima para créditos de consumo y MYPE.

En lugar de proteger a los usuarios, la ley generó la exclusión de miles de clientes del sistema formal, sobre todo aquellos de menores ingresos, y los impulsó a buscar créditos en el mercado informal. Incluso, algunas modalidades de crédito ilícito, como el “gota a gota”, ponen en riesgo la seguridad y la vida de los clientes. Por esta razón, desde APOYO Consultoría respaldamos la iniciativa de eliminar el tope de tasas de interés del sistema financiero.

Como numerosas entidades advirtieron, entre ellas el BCR y la SBS, la ley tuvo el impacto contrario al deseado. No solo excluyó del sistema financiero formal a aquellos clientes con créditos vigentes cuyas tasas sobrepasaban el máximo establecido, sino que también restringió el acceso de nuevos clientes, sobre todo aquellos de menores ingresos. De acuerdo con el BCR, el nivel de la tasa de interés que cobra una entidad financiera por un préstamo se determina por cuatro componentes: (i) costo de fondeo, (ii) gastos operativos, (iii) riesgo de impago y (iv) margen de ganancias. En el caso de clientes con ingresos más bajos y, por lo general, inestables, el riesgo de impago es mayor. Asimismo, estos suelen requerir préstamos de monto más pequeño, por lo que el gasto operativo promedio de la entidad es mayor para estos créditos. Como resultado, las tasas de interés para este segmento suelen ser más altas.

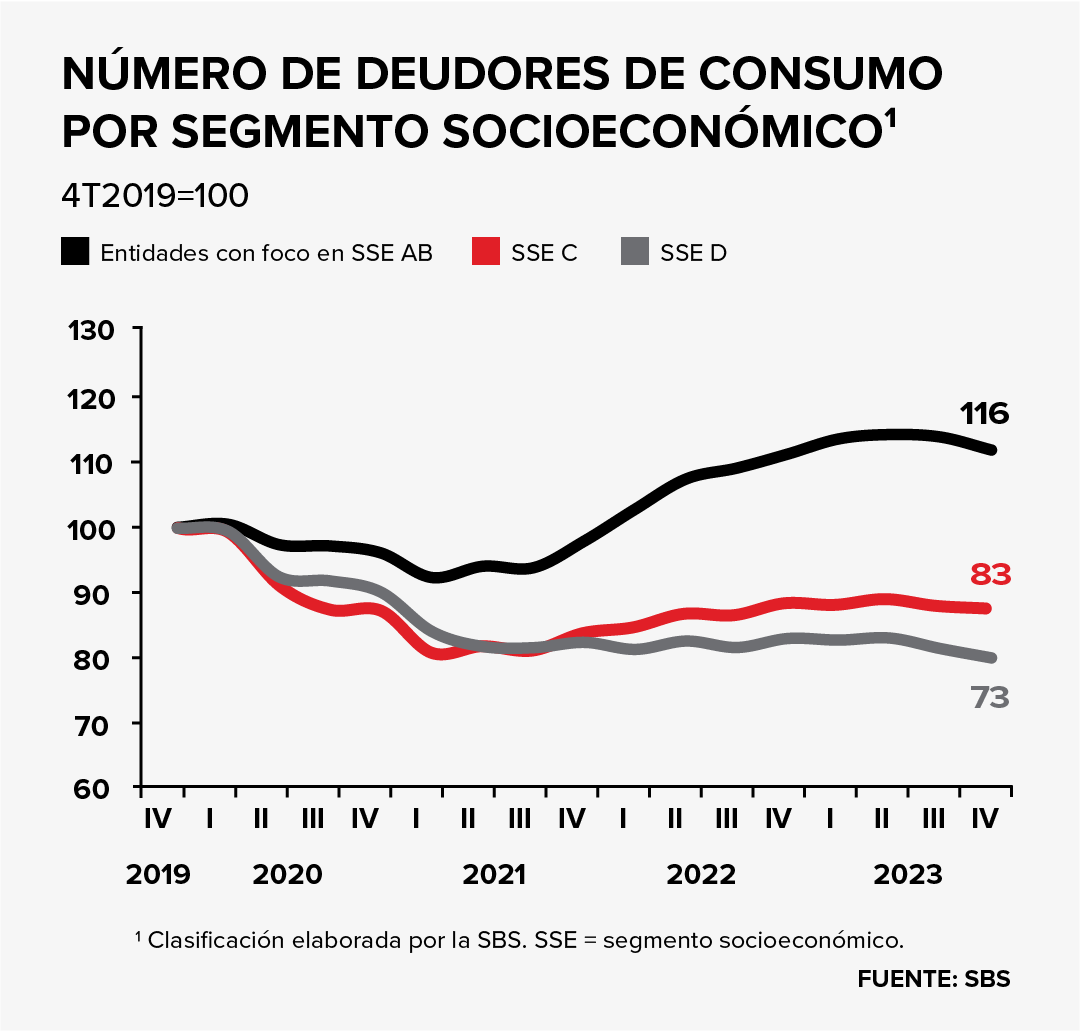

Según las estimaciones realizadas por el BCR en el 2022, el tope de tasas de interés generó que más de 220 mil clientes queden fuera del sistema financiero formal (casi 7% del total de clientes existentes antes de la aplicación de la norma). Información actualizada al cierre del 2023 indica que esta dinámica ha persistido. Las entidades con foco en segmentos socioeconómicos bajos han reducido significativamente el número de deudores que atienden desde la entrada en vigor de la norma en mayo del 2021.

Además, restringir el acceso al crédito formal ha incentivado el uso de canales informales –más caros y muchas veces inseguros– para obtener préstamos, lo que desvirtúa el objetivo de la norma. La necesidad de liquidez ha generado que las personas recurran a prestamistas que ofrecen tasas anualizadas hasta diez veces por encima del máximo establecido. De hecho, una encuesta realizada por el Instituto Peruano de Economía (IPE) en el 2022 encontró que cerca del 80% de los préstamos informales cuentan con una tasa anualizada mayor al límite de 100% establecido actualmente por el BCR. Más aún, los métodos de cobranza de estos prestamistas suelen incluir amenazas y violencia. De acuerdo con la encuesta, uno de cada tres encuestados que había incumplido el pago de un crédito informal había sido presionado con amenazas verbales, físicas o daños materiales.

Así, es evidente que la norma no ha cumplido con el objetivo de proteger a los usuarios del sistema financiero. Por el contrario, ha dejado a los consumidores y negocios de menores ingresos desprotegidos en el mercado crediticio informal, donde pagan tasas exorbitantes y ponen en riesgo su seguridad. Por esta razón, desde APOYO Consultoría respaldamos la eliminación del tope de tasas de interés, para acelerar la inclusión financiera de estos segmentos, de manera segura y bajo condiciones favorables.