La semana pasada, el Congreso aprobó en primera votación un proyecto de ley para reformar el sistema de pensiones, que será sometido a una segunda votación para su aprobación definitiva. El proyecto ha generado cierto consenso en el Congreso hasta el momento y tiene aspectos positivos. Entre ellos, resaltan medidas como la inclusión automática de todos los peruanos al cumplir los 18 años al sistema de pensiones. Además, se mantienen las cuentas individuales, que garantizan el derecho a herencia de los fondos y se elimina la posibilidad de retirar el 95,5% del fondo al momento de la jubilación para menores de 40 años, con la finalidad de garantizar el uso previsional de los ahorros. Incluso, la reforma contempla una pensión mínima de S/600 mensuales que será financiada con lo recaudado por impuestos –para quienes hayan aportado por 20 años de su vida activa, pero no logren acumular un fondo suficiente–, así que incluye un fuerte componente redistributivo y solidario.

Sin embargo, desde APOYO Consultoría, resaltamos algunos aspectos de la propuesta que pueden ser mejorados o no están del todo claros y deben ser precisados:

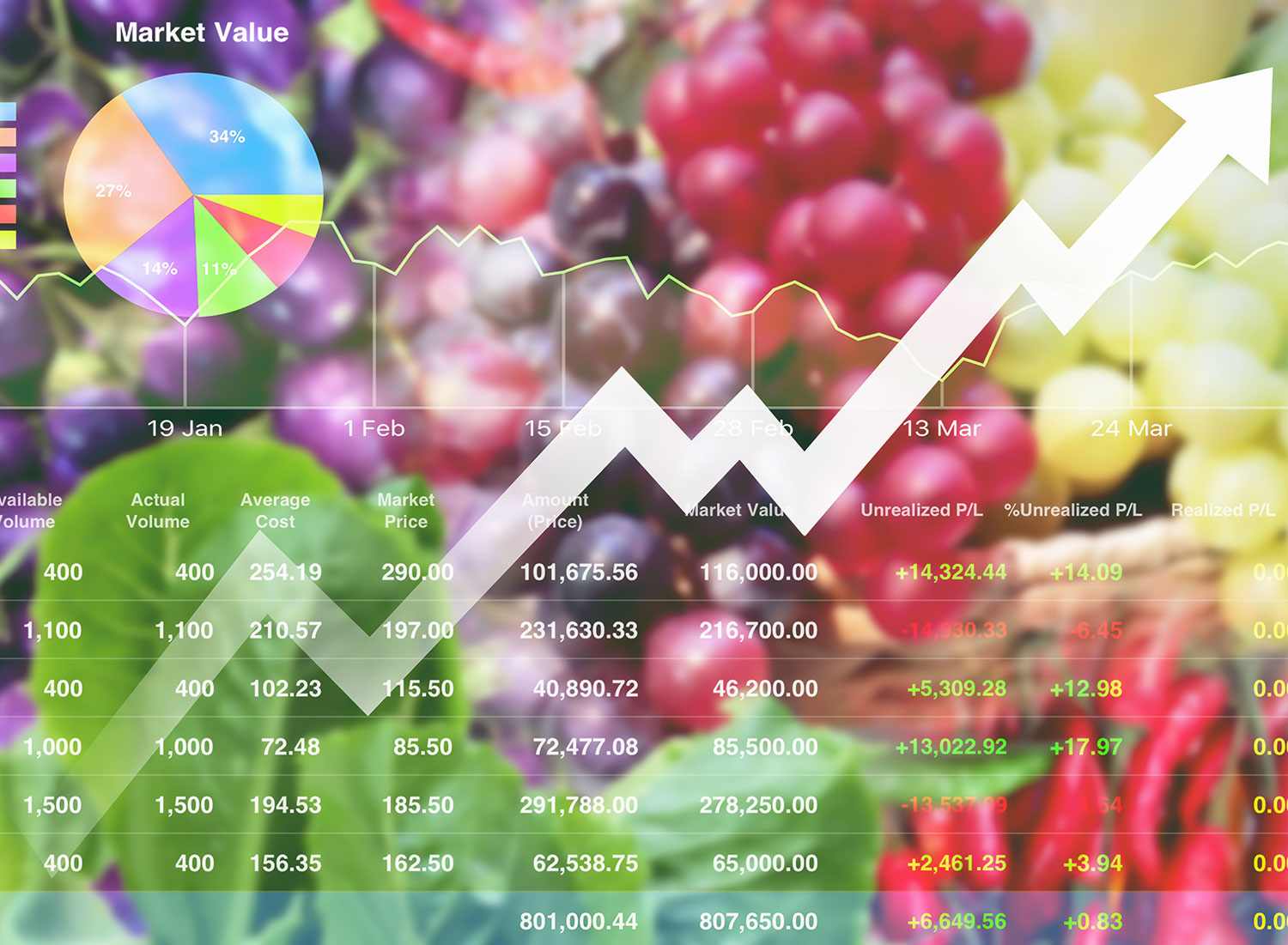

- Pensión por consumo: Para permitir que los trabajadores informales comiencen a acumular un fondo, el proyecto plantea reembolsar 1 punto del pago del IGV, equivalente al 1% del consumo, hasta un límite de 8 UIT (S/41,200) anual, lo que genera una devolución máxima de S/412 al año. Como han resaltado varios expertos, esta medida sería regresiva, ya que implica devoluciones mayores para los trabajadores que más gastan y, por ende, generan más ingresos. Por ejemplo, si un trabajador gana en promedio S/1,000 al mes y consume alrededor de S/500 por el canal formal, recibirá una devolución anual de S/60. Si asumimos que el trabajador mantiene su dinero en el fondo 2 de las AFP, que ha tenido una rentabilidad real promedio de 4% en los últimos 15 años y cobra una comisión de 1% sobre el saldo, esto solo le alcanzaría para financiar una pensión de S/35 mensuales. En contraste, un trabajador que gana S/4,000 al mes y gasta S/3,500 en productos gravados con IGV recibirá la devolución máxima de S/412 al año, 7 veces por encima del primero. Esto generaría un fondo suficiente para financiar una pensión de S/240.

Una alternativa a este diseño es la propuesta que, desde APOYO Consultoría, hemos presentado en otras ocasiones: en lugar de devolver 1% del consumo, planteamos devolver todo el IGV pagado,18%, de los primeros S/250 de consumo al mes, lo que equivale a una devolución máxima de S/540 anuales. Aumentar el porcentaje de devolución y reducir el límite de consumo permite que los consumidores accedan a la devolución máxima de manera más rápida, lo que mitiga el componente regresivo de la propuesta. Además, proponemos que esta solo aplique para quienes tengan un fondo acumulado menor a S/80 mil soles (monto necesario para cubrir una canasta básica de consumo personal con la pensión). Con este mecanismo, cualquier trabajador que gaste S/250 mensuales por el canal formal recibiría la devolución máxima y podría acceder a una pensión que cubra una canasta básica de alimentos (más de S/300).

Además, dado que todo lo pagado en IGV se devolvería en el fondo de pensiones, este mecanismo incentivaría el consumo formal y el aumento en la recaudación podría mitigar el costo fiscal de la propuesta. En contraste, la propuesta en el Congreso devuelve solo S/1 por cada S/18 gastados en IGV, por lo que no incentiva el consumo formal en la misma medida. Por lo tanto, la devolución se hará principalmente a quienes ya consumen de manera formal, lo que reducirá la recaudación fiscal y podría generar un costo de alrededor de S/2,130 millones a partir del quinto año de implementada la propuesta, según el MEF.

- Inclusión de trabajadores independientes: Para incluir a los trabajadores independientes, la propuesta por aprobarse en el Congreso considera un aporte inicial de 2% de los ingresos mensuales que aumentará progresivamente hasta alcanzar el 5%. Sin embargo, estas tasas bajas no serán suficiente para construir un fondo de pensiones adecuado y, además, generarán desincentivos a registrarse como trabajador formal dependiente, que tiene una tasa de aporte mayor (10%). Por ejemplo, un trabajador dependiente que gana S/2,000 mensuales y aporta 10% de manera continua durante su vida activa (18 a 65 años) generaría un fondo suficiente para financiar una pensión de S/1,400 (equivalente al 70% de su sueldo). Si este trabajador es independiente y aporta 5% del mismo sueldo mensual, su fondo acumulado alcanzaría para financiar una pensión de solo S/700 (equivalente al 35% de su sueldo).

Una propuesta más equitativa sería empezar con una tasa de aporte de 5% a partir del próximo año y subir gradualmente hasta 10%. Un aporte similar entre el dependiente y el independiente tiene la ventaja adicional de no incentivar la elusión tributaria a través de contratos laborales denominados Cuarta/Quinta Categoría que en la práctica implica que realizan trabajo dependiente, pero se registran como independientes.

- Costo fiscal de la pensión mínima: El proyecto contempla una pensión mínima de S/600 para aportantes tanto al sistema público como privado, que cumplan con un mínimo de 240 aportes, y pensiones equivalentes a partir de 120 aportes. Esta propuesta es positiva y contempla un fuerte componente redistributivo, ya que se utilizarán recursos públicos provenientes de impuestos para financiar parte de las pensiones de quienes no logren acumular un fondo suficiente. Sin embargo, es fundamental evaluar y transparentar el costo que esta medida generará para el Estado. Por ejemplo, un trabajador que gana el salario mínimo (S/1,025) y aporta de manera intermitente 240 meses a lo largo de su vida activa, generaría un fondo suficiente para financiar una pensión de S/300 mensuales. El Estado deberá cubrir el resto. Así, una pensión mínima alta puede generar importantes presiones sobre las cuentas fiscales. Es fundamental que este costo se transparente y reciba la opinión de organismos técnicos como el Consejo Fiscal, para asegurar que la implementación de la propuesta será sostenible.

- Mecanismos para incentivar la competencia: El proyecto también considera la inclusión de nuevos actores en la administración de fondos de pensiones. Abrir el mercado a la competencia es una buena medida, siempre y cuando se garanticen las condiciones, no solo de manera legal, sino en cuanto a los costos, incentivos y barreras de entrada existentes. De lo contrario, la propuesta no será efectiva en la práctica para atraer a nuevos competidores al mercado, en beneficio de los afiliados. Asimismo, el proyecto plantea una nueva comisión por productividad, que será pagada sobre la base de la rentabilidad generada por las AFP, en comparación con un benchmark que determinará la SBS. Aclarar cómo funcionará esta comisión en la práctica es importante para garantizar que no se generen incentivos que puedan perjudicar la rentabilidad de los portafolios.

Es importante que, hacia delante, los aspectos planteados en este documento se aclaren y se mejoren en la reforma. Otros aspectos, como aumentar la edad de jubilación en línea con el incremento de la esperanza de vida y evaluar un incremento a la tasa de aportes, así como establecer mecanismos que garanticen la intangibilidad de los fondos de pensiones, son fundamentales y no deben dejarse de lado en esta reforma para garantizar que un mayor número de peruanos acceda a una pensión digna al menor costo fiscal posible.